Какой налог при наследовании квартиры? Налог на наследство квартиры

У каждого человека есть родственники, которые имеют определенное имущество, начиная от каких-либо книг и заканчивая жилплощадью. При этом родственники часто делают друг другу подарки, но иногда происходят такие ситуации, что они просто не успевают это сделать, так как все мы смертны. Именно в таких ситуациях единственным вариантом получить подобное имущество является вступление в права наследства, однако это далеко не такая простая процедура, как это многие думают, и в частности многие не знают о том, что нужно платить налог на наследство квартиры. Соответственно, часто люди задаются вопросом о том, что это за налог, является ли он обязательным и какую сумму составляет.

Законы 1991 года

Стоит отметить тот факт, что вплоть до 2006 года в данной сфере действовало законодательство, принятое еще в 1991 году, в котором говорилось о том, что налог на наследство квартиры входит в группу федеральных налогов и сборов. В то время было принято использовать льготы по налогу на наследуемое имущество только для определенного круга людей.

В соответствии с тем законодательством налог на наследство квартиры мог не уплачиваться людьми, которые получают наследство от супруга, а также в том случае, когда оформляется налог на жилые дома или же квартиры, если человек изначально проживал в данном помещении вместе с наследодателем в день его смерти.

Помимо этого не стоит забывать о том, что не облагались также какими-либо налогами жилые дома, перешедшие инвалидам I или II группы в качестве наследства. Все остальные люди должны были в обязательном порядке платить налог на наследство квартиры.

Особенности законодательства

В качестве объектов налогообложения выступали разнообразные квартиры, дачи, жилые дома, садовые домики, а также всевозможные паенакопления. При этом, несмотря на то что налог на квартиру при вступлении в наследство в данном случае определялся исключительно соответствующими налоговыми органами, использующими в качестве основы информацию об инвентаризационной стоимости помещения, а не их рыночной стоимости, такая сумма все равно была весьма и весьма ощутимой для многих людей. При этом существовала еще масса юридических нюансов, о которых знали далеко не все.

Самым главным в данном случае является то, что в случае неуплаты данного налога регистрационной палатой (которая на данный момент представляет собой Федеральную регистрационную службу) не осуществлялась регистрация за наследником того, что он получил квартиру в наследство. Налог не был выплачен, поэтому налоговой не выдавалась соответствующая справка.

Таким образом, получался замкнутый круг, так как можно было получить квартиру только после уплаты налога, но при этом до этого она не находится в твоей собственности и заплатить сумму попросту не из чего.

Отмена налога

После того как в 2006 году было обновлено законодательство, относящееся к наследству, приняли решение полностью отменить налог в том случае, если человеку достается квартира по наследству (налог при продаже остался прежним).

Если вы являетесь близким родственником умершего человека (он был вам супругом, бабушкой, дедушкой, внуком и т. п.), вследствие чего получаете право на наследование его имущества, то в таком случае вам не следует задумываться о том, какой налог на наследство квартиры.

В противном случае нужно будет выплачивать государству 13% налога, установленного действующим законодательством. Таким образом, вне зависимости от того, что родственники дарят друг другу, им не нужно будет выплачивать какой-нибудь налог при условии, что родственные отношения сохраняются на момент перехода имущества в собственность определенного физического лица.

Что нужно для вступления в наследство?

В соответствии с действующим Гражданским кодексом принятие наследства осуществляется несколькими способами.

Первый вариант предусматривает подачу нотариусу в соответствии с местом открытия наследства заявления о том, что человек принимает наследство или же путем выполнения определенных действий.

Второй вариант является возможным исключительно в процессе судебного разбирательства по исковому заявлению, если вам не удалось попасть к нотариусу на протяжении шести месяцев после смерти наследодателя.

Наследство бесплатное?

Конечно, многие люди задаются вопросом: «Когда оформляется квартира в наследство, надо ли платить налог?» Как говорилось выше, по действующему законодательству было принято решение полностью отменить налог, что предоставило наследникам определенные преимущества, вследствие чего сам закон встретили с невероятным одобрением в качестве цивилизованного и прогрессивного, так как он освободил от солидных выплат десятки миллионов граждан по всей стране.

Однако это вовсе не говорит о том, что вступление в наследство будет абсолютно бесплатным. На самом деле в данном случае также присутствуют определенные расходы, которые нужно учитывать.

Какие есть расходы?

Так как мы разобрались, облагается ли налогом квартира, полученная по наследству, рассмотрим далее возможные затраты на ее наследование.

- В первую очередь выплачивается государственная пошлина в орган УФРС за регистрацию права собственности. Данная плата составляет фиксированно 500 рублей.

- Также должна быть выплачена пошлина нотариусу, которая предоставляется за выдачу свидетельства о праве наследования, при этом следует отметить тот факт, что сумма данной пошлины будет непосредственно зависеть от степени родства наследника. Таким образом, если в наследство вступают супруги, дети или же родители, то в таком случае размер данной пошлины будет составлять не более 0,3% от общей стоимости имущества, в то время как всем остальным нужно будет выплатить 0,6%.

- Не стоит забывать о том, что после того как вы принимаете наследство, вам передаются также все долги умершего, вследствие чего именно вам придется держать ответ перед кредиторами. При этом любые долги могут быть покрыты исключительно за счет наследственного имущества, а в вашу собственность переходит только то, что останется.

Что нужно учитывать?

В первую очередь, стоит отметить тот факт, что вне зависимости от объемов наследства государственная пошлина не может составлять более 100 тысяч рублей для ближайших родственников, а также не более миллиона рублей для дальних родственников.

Оценка жилья на сегодняшний день осуществляется не только соответствующими органами, несущими ответственность за учет объектов недвижимости, но еще и всевозможными компаниями, у которых присутствует соответствующая лицензия на проведение оценки недвижимости. Конечно, для нотариуса наиболее выгодным является использование рыночной оценки жилья, так как от нее непосредственно будет зависеть нотариальный тариф, поэтому уже вам решать, какую именно справку предоставлять лучше всего.

В любом случае, даже если вы предоставите нотариусу несколько оценок, он должен будет использовать наименьшую из них, что прописано в действующем законодательстве.

Кто избавляется от нотариальных тарифов?

Также стоит отметить тот факт, что льготы по уплате всевозможных нотариальных тарифов являются установленными действующим Налоговым кодексом, в соответствии с которым от них полностью освобождаются:

- Лица, вступающие в наследство по этому жилью или же отдельной его части, где они проживали на момент смерти наследодателя, если они там проживают на данный момент. В данном случае предоставляется соответствующая выписка из домовой книги, а также специализированная справка из ЕИРЦ, свидетельствующая о факте совместного проживания.

- Наследники, которым на момент открытия наследства еще не исполнилось 18 лет, а также различные лица, больные психическими расстройствами и находящиеся под опекой в соответствии с действующим законодательством.

- Наследники сотрудников, имеющих страховку за счет компании в случае смерти и погибшие вследствие несчастного случая во время своей работы.

Налог при продаже

Многих людей, если их интересует продажа квартиры, доставшейся по наследству, налоги все-таки коснутся. В данном случае нужно будет заплатить соответствующие 13% от той стоимости жилья, за которую вы его продаете другому лицу.

При этом следует отметить тот факт, что данное правило действует только в том случае, если налагается налог на продажу квартиры, полученной в наследство на протяжении трех лет после смерти наследодателя.

Как оценивается имущество?

Для определения суммы, необходимой к уплате в соответствии с государственной пошлиной, наследник должен понимать собственную долю. Именно поэтому, для того чтобы установить точную цену имущества, наследник должен иметь полностью независимое заключение эксперта или же соответствующего уполномоченного на подобные процедуры лица, а также провести оценку рыночной, кадастровой, инвентаризационной или же любой другой стоимости имущества.

Стоит отметить, что достаточно часто люди пользуются услугами БТИ в процессе оценки любого недвижимого имущества за исключением земельных участков, и впоследствии такой проверки человеку предоставляется точная рыночная стоимость дома или же квартиры.

Кто может проводить оценку?

В соответствии с действующим законодательством цена недвижимого имущества (кроме земельных участков) определяется независимыми оценщиками, то есть юридическими лицами, имеющими полное право заключать договора на проведение такой процедуры, а также всевозможными организациями, которыми проводится детальный учет объектов недвижимости по месту его расположения. Для того чтобы провести оценку земельного участка, граждане также могут воспользоваться услугами оценщиков или же юридических лиц, у которых есть лицензия для проведения соглашения по оценке имущества, или же все-таки обратиться к государственным органам кадастрового учета.

Для того чтобы оценить какие-либо другие ценные объекты собственности в случае и дальнейшей передачи по наследству, наследник должен будет использовать тех же независимых оценщиков, имеющих соответствующие лицензии, или же задействовать судебно-экспертные службы. Стоит отметить тот факт, что оценочной деятельностью могут заниматься не только юридические, но и физические лица, если они входят в саморегулируемую организацию оценщиков, а также имеют страхование ответственности.

Налог на наследство

Уплачивать налог при получении по завещанию движимой/недвижимой собственности, денег либо других материальных ценностей, не нужно. Подобное обязательство отменили лет десять назад, а сегодня единственным, что нужно заплатить при оформлении наследства, является госпошлина.

Налог на наследство

Как было раньше?

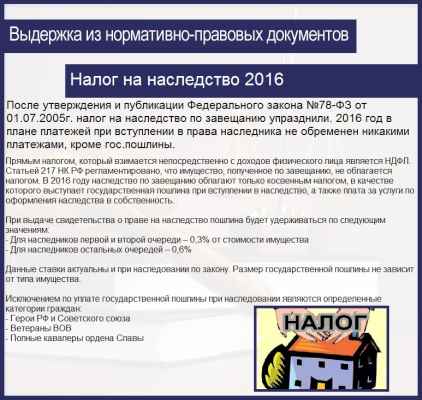

Федеральный закон №78, вступивший в силу еще в июле 2005-го года, официально упразднил налог на наследство. И сейчас, в 2016-м, наследника не обременяют никакими обязательными взносами, за исключением государственной пошлины. А вот до этого для получения завещанной собственности необходимо было уплатить специальный налог. Ставка определялась по степени родства, если стоимость положенной доли превышала минимальный размер оплаты труда больше, чем в 850 раз.

Налог на наследство 2016

Установлены следующие очередности получателей наследства:

Налог на собственность стоимостью свыше 850-кратной суммы МРОТ составляет 5, 10 и 20 процентов для первой, второй и третей очередности, соответственно. Это относилось к суммам, превышающим МРОТ не более чем в 1700 раз. И чем большей была сумма, тем больше повышалась ставка.

На заметку! Так есть ли сейчас налог на получение наследства? В общепринятом смысле налога нет. И когда говорят о налоге на завещание, имеют в виду именно госпошлину. Если говорить о законодательных аспектах наследования, то первой по шкале приоритетов является 63 глава Гражданского кодекса.

Когда собственность наследуется по закону?

Такого рода наследование возможно в следующих ситуациях:

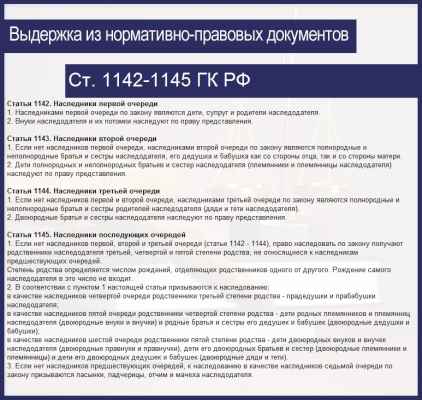

Но ключевым фактором является именно родство. Очередность четко прописана в ГК РФ, статьи 1142-1145. По законодательству очереди предоставляется право на наследство лишь при условии, что представители предыдущей очереди отсутствуют.

Ст. 1142-1145 ГК РФ

И речь здесь идет не только о физическом отсутствии (нет детей, например), но и о ситуациях, когда:

Здесь наследники замещаются иными лицами, у которых также имеется такое право.

На заметку! Если наследник скончался до того, как завещание было вскрыто, то собственность распределяется по праву представления. В таком случае все также происходит согласно очередности.

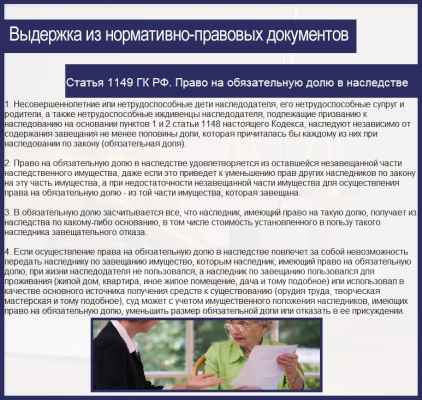

Помимо этого, закон предусматривает перечень граждан, которые обязательно получают право на получение наследства.

В соответствии с 1149 статьей ГК такими гражданами являются:

Статья 1149 ГК РФ. Право на обязательную долю в наследстве

Особенности наследования по завещанию

Ничто не ограничивает завещателя в распоряжении собственным имуществом. Он может передать имущество одному наследнику или разделить между несколькими, причем доли могут быть и равными, и неравными. Что характерно, наследники могут и не быть родственниками. Наконец, в роли наследника может выступать какая-то организация или даже государство.

Наследование выморочного имущества

Вне зависимости от этого завещание должен заверить:

Важно, чтобы завещание составлялось в двух экземплярах. Иногда в качестве завещания может быть использовано обычное волеизъявление умирающего в письменном виде (в отсутствие возможности заверить документ), но оно должно составляться в присутствии как минимум двух свидетелей.

На заметку! Существует еще закрытое завещание, суть которого должна открываться лишь после смерти наследодателя.

Статья 1126 ГК РФ. Закрытое завещание

При составлении никто, за исключением нотариуса, не имеет право с таким завещанием ознакомляться. На протяжении 15 дней с момента смерти нотариус вскроет конверт с документом, при этом обязательно должны присутствовать свидетели.

Еще завещание может дополняться завещательным отказом, при котором получатель наследства должен выполнить какие-то обязательства (выплатить кому-то определенную сумму денег, передать часть собственности, простить долг и т. д.).

Детальнее о наследственном налоге

Налоги при вступлении в наследство

С доходов физ. лиц, как известно, взимается НДФЛ, но согласно 217 статье НК собственность, которая была получена в качестве наследства, не налогооблагаемая. По этой причине сегодня за наследство взимается лишь косвенный сбор, которым является госпошлина при вступлении. Еще сюда можно отнести оплату оформления прав собственности.

Словом, при оформлении наследства определенную сумму заплатить придется, пусть пошлина и не считается налогом в полном смысле этого слова. После получения свидетельства пошлина удерживается по приведенным ниже значениям.

- Если наследник – представитель первой/второй очереди, то 0,3 процента от общей суммы.

- Если он относится к остальным очередям, то 0,6 процента.

Это относится к наследованию как по закону, так и по завещанию. Тип собственности на сумму пошлины не влияет.

Исключением при уплате госпошлины считаются:

Особенности обложения имущества

После получения наследства наследник должен уплатить налог на собственность, т. к. он отныне является ее владельцем, но это относится к недвижимому имуществу. Если же речь идет об автомобиле, то транспортный налог, а если об участке земли, то земельный. Сам процесс в данном случае регламентируется налоговым законодательством, а сроки уплаты зависят от конкретного налога.

Налог зависит от вида передаваемого имущества

После оформления прав собственности информация передается в налоговую инспекцию. На основании количественного значения (цены, площади и проч.) и характеристик самого объекта определяется размер налога. В указанные сроки взносы перечисляются в бюджет.

В качестве заключения

В конце отметим, что роль налога на наследство сегодня играет госпошлина. Для расчета пошлины используются ставки, указанные в 217 статье НК.

Видео – Ответственность за неуплату налогов

Назначенный по закону налог на наследство

Действующее законодательство предусматривает достаточно большое количество сложностей, связанных с вступлением в наследство. большинство из которых введено для того, чтобы обеспечить справедливую реализацию прав каждого гражданина.

Одним из важных элементов оформления наследства является выплата государственной пошлины, которая предусматривается за оформление различных документов и другие услуги нотариуса. Без уплаты соответствующей суммы зарегистрировать передачу прав собственности на наследственную массу будет просто невозможно.

Именно поэтому еще перед тем, как начать отстаивать свои права наследника, стоит разобраться в том, какой предусматривается налог на наследство по закону в 2017 году.

Важные моменты

Процедура уплаты налогов и других выплат является достаточно тонкой и включает в себя большое количество особенностей, в связи с чем лучше всего заранее подготовиться к внесению всех соответствующих выплат, предварительно узнав их размеры.

Главные детали

Действующее налоговое законодательство предусматривает определенные льготы, связанные с налогообложением денег или какого-либо имущества, получаемого физическим лицом в качестве наследства. Таким образом, в соответствии с пунктом 18 статьи 217 Налогового кодекса налог при оформлении наследства платить не нужно, и единственным исключением из этого правила являются ситуации, когда человек получил возможность обзавестись определенной суммой вознаграждения, положенной за использование всевозможных объектов интеллектуальной собственности, на которые наследодатель располагал соответствующими правами.

Налог на наследуемое имущество могут выплачивать также и различные юридические лица, если имущество было отчуждено в их пользу в соответствии с ранее оформленным завещанием. В данном случае оплата налога на прибыль осуществляется в соответствии с общими ставками. Помимо этого, активы умершего могут передаваться на законных основаниях и тем лицам, которые не являются гражданами России.

При этом стоит отметить тот факт, что налог на доходы никоим образом не зависит от гражданства наследника, и это подтверждается не только соответствующими законодательными нормами, но еще и разъяснениями различных государственных органов. Более проблемно ситуация будет обстоять в том случае, если речь идет об иностранных компаниях.

Помимо всего прочего, на сегодняшний день налог на наследство заменен на оплату государственной пошлины. которые взыскивается с потенциальных наследников при оформлении их права владения данным имуществом.

Стоит ли платить

Сама по себе процедура наследования может рассматриваться как получение дохода, в связи с чем многие и задумываются над тем, нужно ли платить налог в процессе такого оформления.

В соответствии с нормами, указанными в статье 209 Налогового кодекса, платить нужно налоги на те доходы, которые были получены налоговыми резидентами России из любых источников. При этом стоит отметить тот факт, что касательно наследников законодательство предусматривает некоторые ослабления, и в частности, как говорилось выше, это касается полного освобождения от налогообложения, что на самом деле существенно упрощает процедуру оформления наследства.

Если речь идет о наследстве в виде вознаграждения за какие-либо научные, литературные и другие произведения, то в таком случае налог придется заплатить стандартно, как и в случае с любыми другими видами дохода, то есть 13% при наличии российского гражданства, и 30% - при наличии иностранного

Условия обложения

В соответствии с действующим законодательством наследство может облагаться исключительно косвенным налогом, в качестве которого рассматривается соответствующая государственная пошлина, выплачиваемая за оформление различных документов и другие услуги нотариуса. В связи с этим как таковое налогообложение действительно присутствует, ведь сумма выплаты государству будет непосредственно зависеть от общей стоимости того имущества, которое было получено лицом на правах наследника.

В процессе оформления свидетельства о правах на наследство государственная пошлина взыскивается в зависимости от того, на каких именно правах потенциальный правопреемник решил завладеть данным имуществом.

Таким образом, если человек относится к категории близких родственников (то есть первой или второй очереди ), ему достаточно будет оплатить 0.3% от суммы полученного наследства, причем размер выплаты в любом случае не может быть выше 100 000 рублей . Если же речь идет о дальних родственниках, юридических лицах или каких-либо других посторонних людях, то им уже придется выплачивать пошлину в размере 0.6% от стоимости имущества при максимально возможном размере выплат в 1 000 000 рублей .

Данная ставка должна оплачиваться вне зависимости от того, как именно потенциальные правопреемники вступают в свои права – по закону или на основании завещания. оставленного умершим перед смертью. Также стоит отметить, что нет никакой разницы и в типе имущества, и данный налог одинаково придется платить при наследовании любых видов собственности.

Единственным исключением из этого правила являются лица, которые имеют статус Героев России или СССР, являются ветеранами ВОВ или имеют инвалидность первой и второй группы.

Размер налога на наследство по закону

Стоит отметить, что в некоторых ситуациях предусматривается также стандартное налогообложение имущества, полученного по наследству, и в частности, это касается тех ситуаций, когда правопреемник решил продать полученное имущество на протяжении трех лет с момента его принятия в наследство. В такой ситуации ему нужно будет заплатить государству стандартный НДФЛ. который составляет 13% от стоимости передаваемого имущества.

Точный размер налога всегда устанавливается региональной администрацией, и в процессе его определения учитывается сразу несколько важных факторов, таких как стоимость покупаемого объекта недвижимости, его местонахождение, а также принадлежность к определенному типу имущества. Помимо всего прочего, во внимание берется коэффициент-дефлятор.

Если налогоплательщик имеет право претендовать на определенные льготы, то в таком случае ему достаточно будет подать соответствующий пакет документов в уполномоченные органы для того, чтобы они провели повторное оформление всех документов с учетом обнаруженных особенностей.

Если речь идет о наследовании какого-либо транспортного средства, то в таком случае в процессе регистрации прав на него нужно будет также заплатить отдельный транспортный налог, который непосредственно относится к прямому налогообложению. Помимо этого, если предыдущий владелец данного имущества в течении длительного промежутка не выплачивал данный налог, его правопреемнику придется взять на себя и эту обязанность.

Срок исковой давности по наследству определен Гражданским Кодексом РФ.

Срок исковой давности по наследству определен Гражданским Кодексом РФ.

Какие критерии оценки имущества при вступлении в наследство - юристы подскажут вот здесь .

В процессе наследования автомобилей взыскание налога осуществляется с любых категорий граждан, а его сумма устанавливается уполномоченными органами власти. Для расчета суммы налога используется информация, полученная из органов, занимающихся процедурой регистрации автомобильного транспорта.

Кто должен контролировать

Пункт 22 статьи 333.24 Налогового кодекса указывает на то, что сумма государственной пошлины непосредственно связана с уровнем родства указанного лица. Таким образом, конечная стоимость государственной пошлины будет устанавливаться в соответствии с положением наследодателя и статуса самого наследника.

Процедура оплаты государственной пошлины контролируется исключительно нотариусом, так как именно он будет получать данные выплаты, предусмотренные изначально для компенсации за услуги нотариуса. Помимо этого, в зависимости от того, кто именно будет принимать права на наследство, контроль за выплатой соответствующих сумм может передаваться уже непосредственно налоговым органам.

В частности, это касается тех ситуаций, когда имущество получают юридические лица или оно является вознаграждением за какие-то авторские труды, и в соответствии с действующим законодательством потенциальному правопреемнику придется заплатить столько же, сколько предусматривается в по стандартным нормам НДФЛ.

Оценка имущества

Для определения суммы государственной пошлины наследник должен четко знать общую цену указанной части, и для этого потребуется официальное заключение эксперта с указанием инвентаризационной, рыночной, кадастровой или какой-либо другой стоимости указанного имущества.

Оценка стоимости недвижимого имущества, помимо земельных участков, осуществляется уполномоченными сотрудниками БТИ, которые должны предоставить наследникам также соответствующие справки с указанием конкретной цены.

Учитывая особенности действующего законодательства, общая стоимость недвижимого имущества, может устанавливаться также уполномоченными юридическими лицами и профессиональными оценщиками, имеющими права на предоставление подобных услуг. Для того, чтобы провести процедуру оценки земельного участка, потенциальные наследники могут подать запрос профессиональному оценщику, имеющему соответствующую лицензию для проведения подобных работ, а помимо этого, можно обратиться и к соответствующим государственным организациям, которые занимаются ведением кадастрового учета.

Чтобы оценить какие-то другие виды имущества, находящиеся в числе наследственной массы, лучше всего воспользоваться услугами уполномоченного юридического лица или независимого оценщика, имеющего право на предоставление таких услуг. Помимо этого, сегодня можно также обратиться за помощью к специализированным организациям, работающим при институте юстиции.

На сегодняшний день выполнение оценки предусматривается как юридическими, так и физическими лицами, если они успели застраховать свою ответственность, а также входят в соответствующие организации.

Исключение

В соответствии с действующим законодательством, а именно пунктами 11 и 12 статьи 333.35 Налогового кодекса, есть всего несколько групп людей, на которых не возлагается обязанность по уплате государственной пошлины.

В частности, к числу этих лиц относятся:

Для правильного определения точной суммы государственной пошлины нужно для начала разобраться в том, какую именно ценность имеет указанная часть. Как говорилось выше, в таких ситуациях наиболее оптимальным решением будет получение помощи у профессионального оценщика, который занимается квалифицированным выполнением подобных работа. Помимо этого, лучше всего заранее провести проверку имущества и разобраться с тем, какую рыночную и инвентаризационную стоимость имеет передаваемое имущество.

При необходимости всегда можно обратиться за получением консультации к сотрудникам БТИ, которые смогут ответить на большинство вопросов, связанных с определением стоимости конкретного имущества, а также предоставить заявителю все нужные документы и другие данные.

Таким образом, оценочная работа может осуществляться как физическими, так и юридическими лицами, если предварительно они обеспечили безопасность собственных обязательств, и при этом входят в число партнеров крупных организаций оценщиков.

Вступление в наследство на недвижимость должно проводиться в течение полугода от даты смерти.

Вступление в наследство на недвижимость должно проводиться в течение полугода от даты смерти.

Читайте здесь. можно ли отказаться от части наследства.

Размер налога с продажи квартиры, полученной по наследству, описан по ссылке .

Платят ли налог на наследство

Уважаемые посетители!

Статьи размещенные на нашем сайте носят информационный характер о решении тех или иных юридических вопросов.

Вместе с тем каждая ситуация индивидуальна.

Для решения конкретной задачи вам необходимо заполнить форму на сайте, либо задать вопрос онлайн консультанту справа.

Ну а лучше, позвоните нам по телефонам!

Это быстрее и бесплатно !

Многоканальный бесплатный номер горячая линия

8 (800) 775-93-16 (звонок бесплатный!)

8 (499) 403-32-39 Москва, Московская область

8 (812) 409-41-77 Санкт-Петербург, Ленинградская область

Получение того или иного имущества после умершего сопряжено для наследников и определенными затратами.

Сюда входят как расходы по оформлению всех процедур, так и возможная уплата налогов. Ведь налог на наследство в РФ как таковой сейчас отменен, но существуют и другие нюансы.

Есть ли налог на наследство

В национальном налоговом законодательстве по отношению к деньгам и имуществу, получаемым гражданами в порядке наследства, существуют льготы.

Например, согласно п. 18 ст. 217 НК РФ налог на имущество по наследству, доставшемуся физическим лицам, не платится. Исключение составляют случаи, когда человеку выпала возможность получать вознаграждение за использование объектов интеллектуальной собственности, права на которые принадлежали покойному.

Например, он при жизни издал литературный труд или сделал важное изобретение. В этом случае налоги с получаемых наследниками выплат все равно должны уплачиваться.

Налог на имущество по наследству могут заплатить и юридические лица. Произойти это может тогда, кода вещи отойдут предприятию по завещанию. Здесь должен быть уплачен налог на прибыль по общим ставкам.

Активы умершего могут достаться на законных основаниях и лицам, являющимся гражданами других стран. В связи с этим может возникнуть вопрос, а платят ли налог с наследства нерезиденты?

В отношении налога на доходы гражданство наследника не имеет значения. Это подтверждают и разъяснения государственных органов РФ. Сложнее обстоит дело тогда, когда имущество наследуется иностранными компаниями. Платят ли налог с наследства они, может дополнительно оговариваться нормами международных договоров.

Налог на наследство имеет свою альтернативу в виде государственной пошлины, взимаемой за оформление нотариусом свидетельства о приобретении прав на соответствующее имущество. В этом случае ответ на бытовой вопрос о том, какой налог на наследство может зависеть от стоимости получаемых вещей.

Налоги на наследство по закону

Чуть выше уже говорилось о том, что имущество, полученное гражданами в качестве наследства, не облагается налогом на доходы физических лиц. Это правило действует независимо от того, к какой очереди отнесены наследники. Что же касается предприятий, то для них налог на прибыль (т.е. фактически размер налога на наследство) устанавливается на уровне 20 %.

Для граждан налоги на наследство по закону скрыто взимаются в момент выдачи свидетельства о праве на наследство. Кроме того, налоги на наследство по закону могут фактически включать себя и будущие платежи в отношении полученного имущества.

Здесь, например, речь идет о налогах на содержание недвижимости и транспортных средств. Размер налога на наследство в этом случае может быть установлен на местном уровне.

Оплата налога на наследство

Если мы говорим о том, что налог на наследство фактически заменен государственной пошлиной за выдачу нотариусом соответствующего свидетельства, то здесь необходимо исходить из следующего. В зависимости от вида имущества размер госпошлины составит от 0,3 до 0,6 % от стоимости наследуемого имущества.

Здесь все будет зависеть от степени родства между наследниками и умершим. Эта сумма взимается нотариусом при выдаче свидетельства (кроме льготных категорий граждан).

В том случае, когда лица будут получать вместо умершего плату за использование объектов интеллектуальной собственности, то ставки налога на наследство (для граждан) будут составлять:

Наследство и налоги

Наследство – это получение имущества, оставшегося после смерти родственников или лиц, не имеющих родственные связи, но при составленном завещании.

Какое наследственное имущество подлежит налогообложению?

Практически все ценное имущество:

- Денежные средства: наличные, а также находящиеся на счетах в банках или других финансовых учреждениях, а также депозиты и ипотеки.

- Возмещения страховых сумм (по договорам страхования, заключенных при жизни наследодателя), а также суммы на пенсионных счетах по договорам негосударственного пенсионного вклада

- Недвижимое имущество: все, что относится к земле и жилью.

- Движимое имущество: средства передвижения, антиквариат, предметы интеллектуальной собственности.

- Ценные бумаги, акции.

Какой процент должны заплатить наследники?

Все зависит от вида наследственного имущества и социального статуса наследника. Итак, налог на наследство не уплачивается, если:

- Наследниками являются родители, дети, усыновленные дети, а также родители мужа или супруги - они наследники первой степени родства.

- Если наследник имеет 1 группу инвалидности, сирота или является ребенком, лишенным родительской заботы на основании суда. Исключение составляют ценные бумаги и акции, возмещение пенсионных накоплений, находящихся на негосударственных счетах и страховых сумм. В этом случае подоходный налог начисляется наравне со всеми.

Сумму в размере 5% от наследства выплачивают родственники второй и далее степени родства либо лицо, не состоящие в родственных связях с наследодателем.

Сумма в размере 15% от наследства выплачивается наследником, если наследодатель не является гражданином данного государства.

Можно ли уклониться от уплаты налога на наследство?

Дело в том, что нотариус, который выдает право на наследование, обязан передать данные о сумме и размере наследства в налоговую службу, а наследник, в свою очередь, должен внести эту сумму в декларацию о доходах и имущественном состоянии за год. Поэтому, лучше выплатить налог государству и спать спокойно.

Но, все-таки есть варианты, как избежать налога: если наследодатель и наследник заключают договор о пожизненном содержании. В этом случае, имущество переходит во владение наследника еще при жизни наследодателя (отчуждателя), но при этом, он должен обеспечить должный материальный и физический уход отчуждателю (в случае, например, физической недееспособности). Но, есть нюанс - договор может быть расторгнут отчуждателем, если наследник не выполняет условия. Тогда имущество возвращается в его владения.

Подоходный налог с наследства не платят в России, Новой Зеландии, Канаде, Австрии, Индии.

В странах, где выплачивается налог на наследство, многие задают себе вопрос: «Как же так? Почему мы должны платить налог за то, что нам досталось от родственников?». Все очень просто. Уинстон Черчилль считал, что если семья получает крупную сумму в наследство или имущество, то это снижает мотивацию к труду у всех наследников в этой семье. А какой правитель государства это допустит?

Источники:

, , , ,

Следующие статьи

21 апреля 2022 года