Нужно ли платить налог при продаже квартиры, полученной по дарственной? Когда можно избежать уплаты?

Если квартира получена по дарственной, нужно ли платить налог при продаже? При продаже квартиры, включая полученную в дар, требуется уплатить налог на доход физических лиц или сокращённо - НДФЛ.

С 1 января 2016 года вступили в силу изменения в Налоговом Кодексе, касающиеся его.

Они относятся к продаже жилища, полученного в собственность, начиная с этой же даты. К недвижимости, находящейся в собственности до этого времени, применяются прежние нормы .

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 350-97-52. Это быстро и бесплатно !

О плюсах и минусах договора дарения, его видах. а также о том, что лучше оформить: дарение, завещание или куплю-продажу. читайте на нашем сайте.

Размер

Какой налог при продаже подаренной квартиры необходимо оплатить?

Какой налог при продаже подаренной квартиры необходимо оплатить?

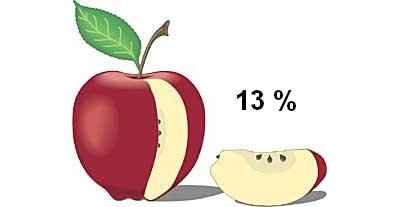

Размер налога – 13% от стоимости квартиры .

По прежним правилам он рассчитывался от цены, которая указана в договоре купли-продажи.

По новым – от кадастровой стоимости. помноженной на коэффициент 0,7. Эта стоимость определяется в ходе регистрации в Росреестре .

Например, квартира кадастровой стоимостью 10 000 000 рублей продана за 6 000 000. Если процесс происходил до 2016 года . налог рассчитывается так:

13% от 6 000 000, т. е. 780 000 рублей.

Если же передача в дар состоялась в 2016 году . то:

О том, можно ли вернуть или передарить подаренную квартиру, вы можете узнать на нашем сайте.

Нужно ли платить налог при продаже квартиры, полученной по дарственной?

Когда можно не платить?

Можно ли продать подаренную квартиру без уплаты налогов? Согласно старым нормам владелец недвижимости освобождался от необходимости платить при продаже НДФЛ:

К близким родственникам относятся:

Таким образом, с этими изменениями уменьшается число ситуаций, в которых не нужно оплачивать НДФЛ при операциях с недвижимостью.

Когда можно продать подаренную квартиру, чтобы не платить налог? Даже подаренное или унаследованное после 1 января 2016 года жилище продать без налога можно только через три года.

Уменьшение размера выплат

Как можно уменьшить налог при продаже, если квартира получена по договору дарения?

При уплате НДФЛ продавец квартиры имеет право на налоговый вычет в размере 1 млн. рублей. То есть он будет выплачиваться не с полной стоимости, а на 1 млн. рублей меньше.

Если вернуться к описанному выше примеру, то при использовании вычета НДФЛ будет платиться:

- Если квартира в собственности до 2016 года – с 5 000 000 рублей (6 000 000 – 1 000 000) и составит 650 000 рублей.

- Если её подарили в 2016 году – с 6 000 000 рублей (7 000 000 – 1 000 000) и уплатить нужно будет 780 000 рублей.

Есть ещё одна ситуация, в которой уменьшается выплачиваемый налог: если в том же году, когда было продано жилище, приобретается новая недвижимость .

В этом случае НДФЛ уплачивается с разницы между доходами от продажи прежней квартиры и расходами на приобретение новой. Причём под расходами на приобретение жилья понимается:

Если в расходы на приобретение недвижимости включаются затраты на ремонт или строительство, они должны быть обязательно документально подтверждены .

Если в расходы на приобретение недвижимости включаются затраты на ремонт или строительство, они должны быть обязательно документально подтверждены .

Право на налоговый вычет при этом сохраняется.

Если приобретаемое жильё дешевле проданного . доход, облагаемый налогом, рассчитывается так: от стоимости старой недвижимости отнимается миллион рублей и стоимость новой.

Если новое жильё дороже . то налогооблагаемая база уменьшатся на разницу в их цене. В случае, если с учётом других действий эта сумма окажется отрицательной, 13% от неё должны вернуть.

Сроки уплаты НДФЛ

Если была продана недвижимость, находившаяся в собственности менее трёх (а по новым правилам - пяти) лет, необходимо обратиться в налоговую инспекцию до 30 апреля года, следующего за этим событием.

Нужно будет подготовить документы :

- Налоговую декларацию по форме 3-НДФЛ.

- Паспорта.

- Свидетельство о собственности на жильё.

- Свидетельство купли продажи.

- Если приобреталось новое жильё – свидетельства о собственности и купли-продажи на неё.

- И их копии.

- Справка 2-НДФЛ с работы.

Уплатить НДФЛ необходимо до 15 июля того же (то есть следующего за продажей) года.

Уплатить НДФЛ необходимо до 15 июля того же (то есть следующего за продажей) года.

Таким образом, размер налога на доход при продаже подаренной квартиры зависит от нескольких факторов.

А именно, от того, когда и кем она была подарена и продана, по какой цене и приобреталось ли другое жильё.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

+7 (499) 350-97-52 (Москва)

+7 (812) 309-53-82 (Санкт-Петербург)

Это быстро и бесплатно !

09.07.2017 в 13:17

Если квартира была в совместной собственности дочери с отцом,имеет значение дата приобретения (дата регистрации) в собственность вами с вашим отцом квартиры. Если вы приобрели или приватизировали квартиру более 3 лет назад, то при продаже вашим отцом своей доли, и доли, которую вы ему подарили ,не нужно ни подавать декларацию, ни платить налог. То есть отсчет срока владения ведется с даты покупки/приватизации доли отца, а дата получения доли дочери уже не важна.

25.04.2017 в 08:06

Здравствуйте Ярослава, стоимость квартиры будет пропорционально поделена между собственниками долей в зависимости от размера доли. Те дольщики которые владеют своей долей менее трех лет должны будут уплатить подоходный налог.

21.04.2017 в 08:57

Добрый вечер. У моего мужа умерла 2 мая 2016г. мама, квартиру по наследству оформили на мужа по договоренности между двумя братьями. Муж хочет подарить 1/2 часть квартиры брату. После оформления дарственной брату, с какой суммы будет облагаться НДФЛ при продаже квартиры каждому? Кадастровая стоимость квартиры 1304658,63 руб. Предположительно продать квартиру за 2400000руб.

22.04.2017 в 07:40

Здравствуйте!

1. НДФЛ не уплачивается с дохода по недвижимому имуществу при дарении между близкими родственниками.

2. Брат, который в итоге становится единственным владельцем квартиры, будет уплачивать НДФЛ, если он ее продаст ранее 3 лет владения оной.

3. Налоговый вычет при этом он сможет получить только с 1 млн руб. т.е. все одно НДФЛ будет с суммы 1,4 млн.

21.04.2017 в 09:06

08.04.2017 в 21:20

Добрый вечер! Подскажите пожалуйста В апреле 2015 года мой дядя (мамин брат) подарил 1/2 долю квартиры. В договоре дарения сумму квартиры не указывали. В декабре 2016 года мы с дядей ездили в Налоговую инспекция и нам насчитали там уплату налога на 45000 рублей, я её оплатила. Сказали, что до 2016 года налог при дарении был ниже (информации я так и не нашла). На днях мне пришло письмо из налоговой про то, что я должна предоставить Документ, подтверждающий сумму полученого дохода по договору дарения доли в квартире от 31.03.2015 по адресу

вопрос заключается в том, что это за сумма дохода и нужно ли опять что-то платить? Кадастровая стоимость квартиры по номеру в моём личном кабинете 8200000.

В налоговую смогу только доехать в середине недели. К чему мне готовится? Спасибо!

12.04.2017 в 13:51

Здравствуйте, Ольга. После подписания договора дарения вам необходимо было подать декларацию в налоговую. Данный вопрос вам необходимо разрешать только с налоговой.

04.04.2017 в 10:41

Здравствуйте, отец купил квартиру 25 июня 2013 года, кадастровая стоимость квартиры 8700000, 20 октября 2015 года он мне по договору дарения подарил мне квартиру, сейчас хочу квартиру продать так же за 8700000, можно ли как то избежать уплаты налога или заплатить минимальную сумму? Если я подарю обратно отцу квартиру, чтоб продать ему квартиру без налога придется ждать 5 лет?

06.04.2017 в 05:25

Здравствуйте!

Обратное дарение всего лишь заново запускает счетчик времени - продать без уплаты налога он также сможет только по истечении 3 лет владения. Равно как и вы сможете осуществить тоже самое только по истечении 3 лет. А дарить друг другу вы можете хоть до бесконечности - НК РФ осовобождает от уплаты налога при дарении близкими родственниками.

05.04.2017 в 14:13

Здравствуйте, Александр. Избежать уплаты налога вы сможете при условие продажи квартиры только после 20 октября 2018 года. Иначе никак. Сумма налога составит 791 700 руб.

30.03.2017 в 02:02

Добрый день! Владею квартирой полученной 2/3 на правах дарения,1/3 купля-продажи. При продаже данной квартиры (в собственности менее 3 лет) нужно ли платить налог с купленной 1/3 части?

05.04.2017 в 15:44

Добрый вечерю К вашему сожалению, придется платить налог от данной части, так как вы ее приобрели до вступления новых законов о купли продажи( 2015 год)

05.04.2017 в 15:43

Добрый вечерю К вашему сожалению, придется платить налог от данной части, так как вы ее приобрели до вступления новых законов о купли продажи( 2015 год)

03.04.2017 в 10:44

Здравствуйте, Алексей. Да, вам придётся оплатить налог в размере 13% от заниженной кадастровой стоимости 1/3 доли данной квартиры.

Налог с продажи квартиры перешедшей по наследству

Уплата налогов при продаже наследственного имущества

Уплата налогов при продаже наследственного имущества Какой налог придется платить при продаже наследуемого имущества? Налог при продаже взимается по общему правилу, он составляет 13% от суммы дохода. Но из этого правила есть исключения, и платить в каждом конкретном случае придется разный. Если наследуемое имущество находится в вашей собственности более 3 лет, то за него не взимается налог. Ну, а если вы решили продать наследуемое имущество, которое было в вашей собственности менее 3 лет, то налог взимается следующим образом: От продажной цены на имущество, будь то, загородный дом, земельный участок, предназначенный под строительство индивидуального дома, дачи, вычитают 1 000 000 рублей, это определено в Налоговом Кодексе РФ.

Уплата налога с продажи квартиры или дома полученного по наследству

На главную / Наследство / Уплата с продажи или дома полученного по наследству. Уплата налога с продажи или дома полученного по наследству. Сохрани полезную статью себе в соц. сеть! Осуществление сделки по продаже наследственной недвижимости, движимого имущества или прочей наследственной массы, полученной правопреемником после гибели наследодателя, подвергается соответствующему налогообложению. Размеры налога зависят от множества факторов (например, вида отчуждаемой собственности гражданина).

Налог с продажи квартиры, полученной по наследству

Налог с продажи квартиры, полученной по наследству Добрый день. Такой вопрос. Моя мама получила по наследству квартиру. Хочет её продать. Как я понимаю, с продажи квартиры нужно будет заплатить налог 13%, т.к. менее 3 лет в собственности? Или может быть платить налог не нужно будет? (Квартира досталась по от мужа, в квартире был прописан только он. Приватизирована в 1994 году так же на него.

По наследству перешла квартира и собираюсь ее продать - какие налоги?

По наследству перешла и собираюсь ее продать - какие? Фесенко Нина Викторовна (06.04.2016 в 13:24:56) Добрый день, Анастасия. Доходы от продажи. которая получена в наследство более 3-х лет назад, не подлежит налогообложению. Пр и продаже квартиры, находящейся в собственности менее 3- х лет, налогоплательщик уплачивает налог с доходов в размере 13 % от полученного дохода.

Налог с продажи квартиры перешедшей по наследству

Если хотите продать квартиру, которая досталась по наследству, вам больше не придется для этого ждать три года. Соответствующий закон на рассмотрении в Правительстве, а затем его внесут в Госдуму.

Как он повлияет на действующее законодательство, мы узнали у экспертов.  Налог на продажу унаследованной квартиры: до и после По действующему закону, принятому ещё в девяностые годы, продавцы унаследованных квартир должны выплачивать налог в размере 13%, если недвижимость находилась в собственности менее трех лет.

Налог на продажу унаследованной квартиры: до и после По действующему закону, принятому ещё в девяностые годы, продавцы унаследованных квартир должны выплачивать налог в размере 13%, если недвижимость находилась в собственности менее трех лет.

Налог от продажи квартиры полученной по наследству

Налог от продажи квартиры полученной по наследству. Налоговый адвокат Министерством финансов РФ дано разъяснение по вопросу обложения на доходы физических лиц сумм, полученных налогоплательщиком от продажи квартиры. Юридическая консультация налогового адвоката. Статьями 1114 и 1152 Гражданского кодекса установлено, что принятое наследство признается принадлежащим наследнику со дня открытия наследства, которым является день смерти гражданина, независимо от времени его фактического принятия, а также момента государственной регистрации права наследника на наследственное имущество, когда такое право подлежит государственной регистрации. Следовательно, право собственности на наследуемое имущество возникает у наследника со дня открытия наследства (дня смерти наследодателя) независимо от даты государственной регистрации указанных прав. Поскольку по решению суда признано право собственности на квартиру в порядке наследования по закону, следовательно, право собственности в данном случае возникло со дня открытия наследства. На основании п.

Нужно ли платить налог при продаже квартиры полученной по наследству?

Нужно ли платить налог при продаже квартиры полученной по наследству? Уплата налога будет зависеть от следующих моментов (независимо от получения квартиры по наследству): Если с момента регистрации в собственность прошло 3 года и более, налог вовсе не уплачивается (Налоговый кодекс освобождает полностью от уплаты таких собственников). Если Вы не хотите ждать 3 года, то при продаже есть право на налоговый вычет.

Номер страхового свидетельства обязательного пенсионного страхования

Налоги при продаже квартиры

Ответы на такие простые вопросы как надо ли вообще платить налог с продажи квартиры? . кто должен платить налог при продаже квартиры? . какова ставка налога при продаже квартиры? . как вычислить сумму налога на продажу квартиры? и многие другие зашифрованы депутатским языком в Налоговом кодексе. Те, кому лень самому дешифровать НК РФ, могут прочитать эту статью, построенную по принципу вопрос - ответ.

Надо ли вообще платить налог при продаже квартиры?

Доход, полученный физическим лицом от продажи квартиры, облагается налогом на доходы физических лиц (НДФЛ). Налоговые резиденты РФ (те, кто фактически находятся в стране более 183 дней в течение 12 месяцев подряд) обязаны платить налог при продаже квартир или любой другой недвижимости, находящейся как на территории РФ, так и за ее пределами. Например, если постоянно проживающему на территории России гражданину достанется в наследство квартира в Украине, то после ее продажи он должен задекларировать свой доход и уплатить НДФЛ. Налоговые нерезиденты платят НДФЛ только при продаже недвижимости, находящейся на территории России. То есть, если постоянно проживающий на территории Украины гражданин решит продать свой участок, находящийся на территории РФ, то он должен уплатить НДФЛ в казну РФ.

Кого Налоговый кодекс освобождает от уплаты налога с продажи квартиры?

Если квартира (или другая недвижимость) у продавца (при условии, что он налоговый резидент РФ) находилась в собственности более трех лет, то доход с продажи квартиры налогом не облагается . Налоговую декларацию в таком случае подавать не нужно. В абсолютном большинстве случаев срок нахождения в собственности можно вычислить, посмотрев на свидетельство о государственной регистрации права - срок нужно считать с момента, указанного в графе дата выдачи. Для квартир, купленных на стадии строительства, также действует это правило - смотреть надо именно в свидетельство, а не в договор долевого участия. Это правило не распространяется на следующие случаи:

Квартира получена по наследству (не важно - по закону или по завещанию). В этом случае отсчет ведем от даты смерти наследодателя.

Квартира получена в доме, построенном жилищным строительным кооперативом (дом ЖСК) . Отсчет ведем с даты, указанной в справке о выплате пая.

Если у собственника изменился размер доли в квартире . Например, квартира принадлежала мужу и жене по ½ доле каждому более 3 лет (смотрим дату в свидетельстве), а перед продажей муж подарил свою долю жене. В таком случае доход, полученный супругой от продажи всей квартиры целиком также не облагается налогом.

А что, если квартира в собственности менее трех лет?

В таком случае продавец должен заплатить налог на доход физического лица в размере 13%. Однако 220 статья Налогового кодекса РФ предусматривает налоговые вычеты, уменьшающие налогооблагаемую базу на сумму до 1 миллиона рублей. Общая сумма налога при продаже квартиры, находящейся в собственности менее трех лет, вычисляется по формуле:

Сумма налога = (Цена квартиры в договоре - 1 000 000 рублей) * 13%.

Если стоимость недвижимости в договоре менее 1 млн. рублей, то формула имеет следующий вид:

Сумма налога = Цена квартиры в договоре * 13%.

Как распределяется налоговый вычет между несколькими продавцами?

В случае если продавцов квартиры несколько . то налоговый вычет с суммы, не превышающей 1 миллион рублей, распределяется между ними следующим образом:

При равнодолевой собственности - пропорционально долям.

Пример: После вступления в наследство между двумя наследниками доли в квартире распределились как 3/4 и 1/4. После продажи квартиры (менее трех лет в собственности) владелец ¾ долей имеет право уменьшить налогооблагаемую базу на 750 000 рублей (3/4 от 1 млн. рублей), а владелец ¼ - на 250 000 рублей (1/4 от 1 млн. рублей). Если собственниками долей являются несовершеннолетние дети, то от их имени получают налоговый вычет при продаже квартиры их законные представители - родители, они же обязаны и уплатить налоги с суммы, превышающей 1 миллион рублей

При общедолевой (без выдела долей) собственности - по договоренности между сторонами.

Пример: Супруги приватизировали квартиру в общедолевую собственность. После продажи квартиры (менее трех лет в собственности) они могут распределить налоговый вычет по договоренности, написав соответствующее заявление в налоговой инспекции.

Сколько раз можно использовать налоговый вычет при продаже квартиры?

Налоговым вычетом в 1 миллион рублей при продаже квартиры можно пользоваться при каждой продаже . в отличие от налогового вычета при покупке квартиры, предоставляющегося один раз в жизни.

Когда и куда подавать налоговую декларацию при продаже квартиры?

Налоговую декларацию нужно подать в налоговую инспекцию по месту прописки продавца не позднее 30 апреля года, следующего за годом продажи квартиры, а оплатить не позднее 15 июля.

Какие документы нужно предоставить для уплаты налога с продажи квартиры?

Список документов . которые нужно предоставить в налоговую инспекцию при продаже квартиры:

1. Паспорт продавца (копия)

2. Декларация по форме 3-НДФЛ

4. Зарегистрированный договор купли-продажи квартиры (копия)

5. Платежные документы (выписки по счету) или расписки.

6. Заявление на распределение вычета (в случае общедолевой собственности)

Как не платить налоги при продаже квартиры?

Уклонение от уплаты налогов при продаже квартиры попадает под действие статьи 198, но не Налогового, а Уголовного кодекса РФ . Объективная сторона этого преступления может выражаться двумя способами:

Уклонение от подачи налоговой декларации

Подача декларации с заведомо ложными данными

Наказание, предусмотренное этой статьей зависит от масштаба скрытия и может варьироваться от 100 000 рублей до трех лет лишения свободы.

Помните! Совсем не платить налоги с продажи квартиры - значит совершать налоговое и уголовное правонарушение. Как говорил Остап Бендер: Кодекс мы должны чтить!. Существуют легальные схемы минимизации налогового бремени при продаже жилья, например, уменьшение налогооблагаемой базы и взаимозачет налогов при альтернативной продаже.

Обсуждение ( 0 )

Нужно ли платить налог при продаже квартиры?

Для тех, кто принял решение выставить недвижимость на продажу, помимо множества организационных и финансовых нюансов, одним из немаловажных может стать вопрос уплаты налога с продажи. Давайте разберемся, всегда ли возникает такая необходимость, и какие законодательные изменения вступили в силу в этом отношении за последнее время.

Итак, как и всякое получение прибыли, выручка денежных средств после продажи квартиры влечет за собой необходимость уплаты налога в государственную казну. Размер стандартный – 13 % от суммы сделки для граждан России. Если же в качестве продавца выступает резидент другого государства, ему придется выплатить гораздо более значительную долю – 30 % от вырученной от продажи суммы.

Обязательства по уплате налога возникают не только при продаже домов, квартир или комнат, но и когда происходит отчуждение земельных участков

Когда придётся платить

Нет, не всегда. Первым и главным основанием для освобождения от налога на доходы является срок владения недвижимостью. Если гражданин являлся законным владельцем объекта недвижимости более пяти лет, выплачивать 13 % не нужно.

Важно! Обратите внимание, в связи со вступлением в силу поправок в Налоговый Кодекс в 2015 году, минимальный период владения объектом недвижимостью, который освобождает продавца от налоговых отчислений, увеличен с трех до пяти лет.

Из данной статьи можно узнать, какова величина налогового периода для налога на прибыль.

Из данной статьи можно узнать, какова величина налогового периода для налога на прибыль.

С какой минимальной суммы берется подоходный налог, подробно описано здесь в статье.

Возможно вам так же будет интересно узнать про имущественные налоги ставки и льготы.

Эта поправка не касается лишь тех случаев, когда дом, квартира или комната продавцом унаследованы, перешли по дарственной или в силу договора пожизненной ренты, а также стали собственностью в результате приватизации. Для таких ситуаций законодатель сохранил прежний, трехлетний срок.

Причиной введения новшества стало стремление государства сократить долю спекуляций на рынке недвижимости, когда жилье приобретается не «для жизни», а с целью последующей перепродажи.

Точкой отсчета для срока владения приобретенным жильем является дата государственной регистрации права собственности. Если же речь идет об унаследованном объекте, учитывается дата открытии наследства – то есть дата смерти наследодателя.

По новому закону не будут облагаться налогом на доходы продавца единственного жилья. При этом не важно, как давно он вступил во владение объектом недвижимости. Эта существенная поправка была внесена в Налоговый Кодекс в 2014 году.

На видео-нужно ли платить налог при продаже квартиры:

Сделки стоимостью менее миллиона рублей

Третье основание, которое позволит продавцу жилья на законных основаниях не нести налоговую повинность – сравнительно низкая стоимость продаваемого объекта. Сделки с недвижимостью стоимостью менее миллиона рублей налогообложению не подлежат.

Однако следует предостеречь нерадивых продавцов от намеренного занижения суммы продажи в договоре.

Если заявленная в документе сумма сделки будет меньше кадастровой стоимости объекта в текущем году (а она более или менее сопоставима с ценами в среднем по рынку), налогооблагаемая база для него будет рассчитана как 70% от этой кадастровой стоимости.

Даже если сумма продажи жилого объекта или участка меньше миллиона рублей, но при этом не соблюден период минимального владения объектом (три или пять лет в зависимости от способа приобретения), налоговую декларацию предоставить все же нужно. Просто сумма налогового платежа при этом будет нулевая.

Продажа объектов стоимостью больше миллиона рублей

Миллион рублей – это размер налогового вычета, предоставляемого государством продавцу недвижимости. Ровно на эту сумму может быть уменьшена налогооблагаемая база. Иными словами, если вы продаете дом стоимостью три миллиона рублей, собственником которого стали год назад в результате заключения сделки купли-продажи, 13 % придется уплачивать не со всей суммы, а только с 2 миллионов рублей.

Если собственников у объекта несколько, воспользоваться правом на имущественный вычет может каждый из них пропорционально доле находящегося во владении имущества.

Еще одна возможность снизить сумму налоговой выплаты – посчитать и документально подтвердить фактические затраты, которые были понесены на благоустройство объекта – проектирование, ремонт и даже услуги риэлтора.

Возможно вам так же будет интересно узнать про то, какой срок сдачи декларации по налогу на имущество.

Так же будет интересно узнать про то, какие налоги платит ооо.

Каким образом происходит возврат налога на обучение ребенка, так же указано в данной статье.

Когда подавать декларацию

В срок до 30 апреля года, следующего за годом продажи недвижимого имущества, продавец должен предоставить в налоговую по месту жительства пакет документов.

Он включает в себя налоговую декларацию по форме 3-НДФЛ, договор купли-продажи, акт передачи объекта, а так же все документы, на основании которых появляются основания для снижения налогооблагаемой базы (договоры об оказании услуг, счета, чеки и пр.) Промедление обойдется 5%-ным штрафом за каждый месяц просрочки.

Когда платить налог

Обязательства по уплате налога возникают с момента получения налогового уведомления. Сделать это необходимо единым платежом в срок до 1 декабря.

Платят ли пенсионеры налог с продажи квартиры, если она была менее 3 лет в собственности?

Платят ли пенсионеры подоходный налог с продажи квартиры? Это зависит от того, сколько лет квартира находилась в собственности.

Правила уплаты НДФЛ с продажи квартиры

Если квартира принадлежала пенсионеру более 3 лет . то сделка по её продаже не подлежит налогообложению. Декларировать её также не требуется.

НДФЛ уплачивается только при продаже жилья, принадлежавшего пенсионеру менее 3 лет.

Многие пенсионеры путают имущественный налог и НДФЛ, который нужно уплатить от проданной недвижимости. Они полагают, что если от имущественного налога они освобождены, то и НДФЛ платить не требуется. Но это не так.

Для лиц пенсионного возраста российское налоговое законодательство не предусмотрело никаких льгот при совершении сделок купли-продажи. От возраста продавца и его социального статуса не зависит и налоговая ставка, которая действует в отношении сделки по продаже недвижимости. Она составляет 13%.

Таким образом, для всех налогоплательщиков действуют одинаковые правила уплаты налога при продаже недвижимости. Пенсионеры освобождаются от уплаты НДФЛ с пенсии, тогда как по остальным сделкам налог по ставке 13% платить нужно обязательно. Это не только продажа квартиры, но и сдача её в аренду или продажа автомобиля.

Узнайте в этой статье о том, можно ли пенсионеру вернуть подоходный налог 13% с покупки квартиры.

Пенсионер вправе применить имущественный вычет в размере 1 млн.руб. а также другие социальные вычеты. Все полученные за год налогооблагаемые доходы и понесённые расходы нужно отобразить в декларации 3-НДФЛ. Она подаётся в ФНС по месту жительства в установленные законом сроки (до 30 апреля следующего года).

Приведём пример использования вычетов. Пенсионерка Петрова продала квартиру за 3,5 млн руб. В том же году она потратила на протезирование зубов 150 000 руб. и заплатила за обучение дочери в вузе 50 000 руб. Она вправе воспользоваться имущественным вычетом. База по НДФЛ будет рассчитываться следующим образом: (3,5 млн. – 1 млн. – 150 тыс. – 50 тыс. руб.). НДФЛ нужно уплатить с 2,3 млн руб. в размере 299 000 руб. (2300000*13%).

Получается, что при цене продажи менее 1 млн.руб. уплачивать НДФЛ не требуется. Но такая сделка должны быть задекларирована. В случае непредставления декларации по стандартной форме 3-НДФЛ в установленные законом сроки на пенсионера может быть наложен штраф 1000 руб.

Правила уплаты налога на доходы физических лиц с унаследованной квартиры

Платят ли граждане пенсионного возраста НДФЛ с продажи квартиры, полученной по наследству? В 2005 году в РФ отменён налог на наследство как с квартиры, которая досталась от ближайших родственников, так и по завещанию.

Тем не менее, при наследовании квартиры применяются общие правила налогообложения.

Если квартира унаследована более 3 лет назад, то с её продажи не уплачивается НДФЛ. В противном случае нужно заплатить налог.

Как определяется трёхлетний срок? Ведь с момента смерти наследодателя до переоформления квартиры в собственность должно пройти минимум полгода. Именно столько занимает выдача свидетельства о наследстве у нотариуса. На самом деле сроки владения квартиры начинают отсчитываться сразу после смерти наследодателя (открытия наследства), а не получения свидетельства в Росреестре.

Чтобы избежать налогообложения пенсионеру стоит подождать 3 года после смерти родственника, оставившего наследство.

Выводы

Таким образом, налог с продажи квартиры пенсионеры НЕ платят, если они владели ей более 3 лет, а также при цене продажи в пределах 1 млн.руб. В остальных случаях необходимо подать декларацию в Налоговую и заплатить НДФЛ в размере 13%. Не стоит забывать о возможности уменьшения налогооблагаемой базы на 1 млн.руб.

Платят ли пенсионеры налог с продажи квартиры, если она была менее 3 лет в собственности?

Фитнес дома для похудения

Источники:

, , , ,

Следующие статьи

21 апреля 2022 года