Доверенность на сдачу налоговой декларации

Доверенность на сдачу налоговой декларации — бланк, выдающийся одним лицом другому для того чтобы выступать в роли представителя перед третьим и заполненный соответственно по форме. В согласии с российским законодательством доверенность может быть составлена как в письменной простой форме, так и удостоверенной нотариально. Существуют шаблоны оформления разных видов доверенностей. Бланк доверенности на исполнение действий, которые требуют нотариального удостоверения, должна быть нотариально заверена. Доверенность на исполнение действий, которые не требуют нотариального удостоверения, имеет юридическую силу даже без нотариального удостоверения. Ниже представлен образец, как пример заполнения.

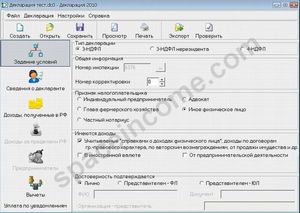

Образец доверенности на сдачу налоговой декларации

Для представления бухгалтерской отчетности и налоговых деклараций в налоговые органы, наличие у представителя, уполномоченного налогоплательщиком соответствующей доверенности является обязательным.

Зависимо от правового статуса доверителя, форма доверенности на предоставление документации в налоговые органы может быть нотариально удостоверенной или простой письменной. В доверенности необходимо прописать дату ее выдачи, в противном случае ее будут считать недействительной (по традиции, дату в доверенности указывают словами, а не цифрами). Срок доверенности не может быть больше трех лет. Если в самом документе такого срока нет, она действительна в течение года (статья 186 Гражданского кодекса).

Доверителем могут быть индивидуальные предприниматели, организации.

Представителем могут быть индивидуальные предприниматели, организации, физические лица, кроме лиц, которые указаны в законе. В статье 29 пункте 2 НК Российской Федерации перечисляются лица, которых нельзя уполномочивать, как представителей налогоплательщика. Это должностные лица таможенных органов, налоговых органов, органов внутренних дел, прокуроры, судьи, следователи.

В чем разница данного документа и общей доверенности на представление интересов в налоговых органах? В обсуждаемой доверенности налогоплательщик дает представителю право лишь на совершение одного действия - представление бухгалтерской отчетности и налоговых деклараций в налоговые органы.

Доверенность на представление бухгалтерской отчетности и налоговых деклараций в налоговые органы от лица компании необходимо скрепить печатью и поставить подпись руководителем.

Понравился образец документа, бланка или пример готовой формы в .doc и .xls формате? Качай бесплатно и ЖМИ на самую красивую кнопку!

Мне нужно подаваться по месту второго гражданства. Хотя сдавать там я ничего не обязана, я пока здесь налоговый резидент. Но мне нужно показать, что я в России налоги заплатила.

А НДФЛ 2 по месту моей второй родины не знают. В смысле ее не переведешь, так чтобы было боле-мене подобно.

А НДФЛ 3 это практически одно и то же. Т.е чтобы мне там отчитаться мне нужно представить похожую форму. НДФЛ2 удобно - на работе взяла, перевела и все, но не пойдет эта форма. Да и у меня в 2008г. еще были доходы кроме ндфл2, по любому нужно делать.

Я вот думаю, 3НДФЛ я сдам, мне ж надо на нее какую-то отметку или справку еще взять, как вы говорите, что я налоги заплатила.

Доверенность я скачала из приложения ваш секретарь к УНП, правда там для юр.лиц, я ее переделала, не знаю насколько правильно. Завтра к нотариусу пойду, если у них формы доверенности есть, то хорошо.

Спасибо большое за ответы!

Уважаемые клерки, помогите пожалуйста по заполнению декларации.

Я заполняю по источникам выплаты.

Первые источники это работодатели, заполняю из НДФЛ2 доход-налог начислен-удержан, к выплате на конец периода - нет.

По следующему источнику у меня вопрос.

Мне дали распечатку подоходного налога, исчисленнего управляющей компанией. Доход возник при продаже ценных бумаг.

В распечатке нет кода налога,

кроме того, посчитано за период, те распечатка за янв-дек.08. Когда возникал доход по месяцам в распечатке не указано.

Я при заполнении декларации поставила получение дохода последний месяц периода, это не будет нарушением?

Нет реквизитов компании (ну это я посмотрю). Или их попросить переделать распечатку, ее нужно прикладывать к НДФЛ3?

У меня вопросы:

какой код поставить по налогу. посмотрела при заполнении, их там много, поставила 9531. Это правильно по продаже ЦБ доверительным управляющим?

И по каким реквизитам платить этот налог? Вдруг я неправильно определила код налога?

Как мне узнать реквизиты? в налоговой при сдаче?,

хотела заплатить до сдачи, но учитывая что налог может попасть не в тот бюджет (или там кбк все одинаковые?)

в управляющую позвонить, спросить куда платить?

Если они являются налоговым агентом (вообще они удерживали налог, сейчас что-то изменилось? или я в договоре этот пункт просмотрела),

то должны знать под каким кодом налог и по каким реквизитам. Или для физ.лица реквизиты другие будут?

Большое спасибо за помощь, буду признательна за ответы.

Куда сдавать, сроки сдачи, кто обязан заполнить декларацию 3-НДФЛ

Кто сдает 3-НДФЛ, сроки сдачи 3-НДФЛ 2015

Полный перечень лиц, обязанных подавать налоговую декларацию о доходах 3-НДФЛ за 2014 год в налоговые органы по месту жительства обязаны представить следующие категории налогоплательщиков

Примечание. При этом надо иметь в виду, что обязанность по уплате НДФЛ самим работником возникает только после того, как он об этом узнает. Следовательно, работодатель (бывший работодатель) обязан письменно уведомить налоговую инспекцию (справка 2-ндфл ) и работника о том, что с дохода работника работодателем налог не был удержан.

Примечание. Это правило не распространяется на физических лиц - налоговых резидентов РФ, если такими илцами продано имущество, находившееся в собственности более трех лет .

Есть также случаи, когда человек вправе сдать декларацию по НДФЛ, но не обязан. А именно когда он хочет получить:

Это следует из пункта 2 статьи 229 Налогового кодекса РФ и информации ФНС России от 16 марта 2006 г.

Кроме того, заполнить и представить декларацию по НДФЛ человек может в том случае, когда его статус сменился с нерезидента на резидента. И при этом он желает по итогам года вернуть налог, излишне удержанный с его доходов и уплаченный в бюджет. Такая переплата возникла из-за уменьшения ставки НДФЛ с 30 до 13 процентов. Следовательно, разницу можно вернуть. За возвратом человек может обратиться в налоговую инспекцию по местожительству (местопребыванию). При этом к декларации по форме 3-НДФЛ нужно приложить документы, подтверждающие статус резидента. Об этом сказано в пункте 1.1 статьи 231 Налогового кодекса РФ.

Декларацию, которую человек не обязан, но вправе сдать, можно подать в любой момент после завершения календарного года. Срок ее подачи законодательством не ограничен. Такой порядок установлен пунктом 2 статьи 229 Налогового кодекса РФ. При этом заявлять о налоговых вычетах и пересчете налога нужно в течение трех лет (п. 7 ст. 78 НК РФ ).

Способы сдачи декларации 3-НДФЛ

Декларацию в налоговый орган можно представить несколькими способами: лично, через представителя (по доверенности), по почте. а также направить через Интернет по телекоммуникационным каналам связи.

Сроки сдачи 3-НДФЛ

Граждане, претендующие на получение стандартных, социальных и имущественных налоговых вычетов . могут представить декларации по форме 3-НДФЛ (с приложением необходимых документов) в налоговый орган в течение всего года.

Примечание. НАЛОГОВЫЙ ВЫЧЕТ. Имущественный, на детей, ребенка Комментарий. Разобраны и дана информация про стандартные, социальные и имущественные налоговые вычеты.

Важно!

Представление налоговой декларации лицом, обязанным ее представить в отношении полученных в отчетном году доходов, после установленного срока (после 30 апреля следующего после отчетного года) является основанием для привлечения такого лица к налоговой ответственности в виде штрафа в размере не менее 1000 рублей.

Опись вложений для 3-НДФЛ при отправке на почте

Почтовое отправление, в котором организация пересылает налоговую отчетность, должно содержать опись вложения. Об этом сказано в абзацах 1 и 3 пункта 4 статьи 80 Налогового кодекса РФ

Налоговая декларация по доверенности

Да, такое конечно можно. Гражданин может быть занят по работе, проживать по другому адресу или находится в длительной командировке и т.п. Поэтому в таких случаях можно оформить доверенность на представление интересов в ИФНС и сдачу документации на иное лицо. Представитель налогоплательщика – физического лица вправе подтвердить достоверность и полноту сведений, поставив на соответствующих листах 3-НДФЛ свою подпись. Для этого необходимо иметь при себе нотариально удостоверенную доверенность или доверенность, приравненную к нотариально удостоверенной.

Кто может быть представителем физического лица?

Уполномоченным представителем налогоплательщика признается физическое или компания, которые могут представлять его интересы в отношениях с налоговыми органами (таможенными органами, органами государственных внебюджетных фондов).

Уполномоченный представитель налогоплательщика – физического лица осуществляет свои полномочия на основании нотариально удостоверенной доверенности или доверенности, приравненной к нотариально удостоверенной в соответствии с гражданским законодательством Российской Федерации.

При представлении декларации 3-НДФЛ у представителя должна иметься соответствующая доверенность, подтверждающая в установленном порядке личность и полномочия уполномоченного представителя налогоплательщика на представление им налоговой декларации (расчета) и (или) подтверждение достоверности и полноты сведений, указанных в налоговой декларации (расчете).

Такая доверенность должна иметься у налогового органа на момент представления уполномоченным представителем декларации, либо представлена уполномоченным представителем по требованию налогового органа.

Подача декларации по форме 3-НДФЛ

Подача налоговой декларации по форме 3-НДФЛ может осуществляться несколькими способами:

Лично налогоплательщиком (обычно очереди в налоговых инспекциях)

Законным представителем (на основании доверенности)

Посредством почтовой отправки ценного письма (в этом поможет он-лайн сервис ).

При личной подаче декларации 3-НДФЛ в налоговую инспекцию необходимо попасть на прием к инспектору. На втором экземпляре декларации инспектор ставит штамп о приеме. Преимущество такого метода в том, что будет сразу понятно, что основные документы приняты. Однако их перечень можно уточнить и заранее. Недостатки этого способа в том, что необходимо тратить время на поездку, ожидать в очереди, а список передаваемых документов не фиксируется (только количество листов).

Подачу декларации законным представителем можно заказать, но это требует нотариальной доверенности.

Отправка декларации с помощью ФГУП Почта России имеет ряд преимуществ.

Во-первых, датой подачи декларации считается дата отправки по почте (согласно НК РФ).

Во-вторых, нет необходимости тратить время на дорогу и ожидание очереди в налоговой инспекции.

В-третьих, при отправке ценным письмом с описью вложения полностью описаны прилагаемые к декларации документы.

В-четвертых, дату вручения письма получателю можно узнать на сайте Почты по цифровому идентификатору в квитанции об отправке (сервис Отслеживание почтовых отправлений ).

Самый простой способ подачи 3-НДФЛ - это воспользоваться он-лайн сервисом по заполнению декларации и отправить все документы в налоговую инспекцию ценным письмом с описью вложения.

При возврате подоходного налога помимо декларации потребуется подать заявление на возврат налога на счет в банке и соблюсти бюрократическую процедуру.

Источники:

, , , ,

Следующие:

21 апреля 2022 года