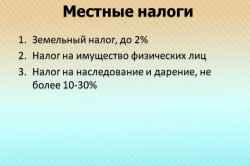

Налог на наследство 2014

Если Вам предстоит получить наследство 2014году, то Вас, несомненно, интересует, какой налог за полученное имущество необходимо заплатить. Все подробности о налогах на наследство 2014 Вы найдете в данной статье.

Согласно действующему законодательству, наследование определяется как переход прав и обязанностей от умершего к его наследникам. В России предусмотрено два случая осуществления наследства:

Налог на получение наследства

В соответствии с пунктом 18 ст. 217 Налогового кодекса РФ от уплаты налога освобождаются доходы, получаемые от физических лиц в результате наследования, представленные в денежной и натуральной форме. Исключением являются вознаграждения, которые будут выплачиваться наследникам авторов произведений литературы, искусства, науки, в том числе единожды за изобретение или какое-либо открытие. Таким образом, ссылаясь на норму закона, можно отметить, что физическое лицо, получившее в наследство движимое и недвижимое имущество, не является налогоплательщиком по налогам на доход физического лица.

Однако, наряду с отсутствием налога на наследство, в России существует такое понятие, как государственная пошлина, которая уплачивается наследниками при подтверждении их прав на наследство, то есть за выдачу свидетельства о праве на наследование.Расчет государственной пошлины исчисляется в соответствии с п.22 ч. ст. 333.24 НК РФ:- наследники первой и второй степени родства обязаны уплатить 0,3 % от стоимости наследуемого имущества, при этом сумма уплаты не должна превышать 100 000 рублей

- наследники третьей и последующих очередей, и другие наследники должны уплатить 0,6 % от стоимости наследства, при этом сумма уплаты не должна превышать 1 000 000руб.

Какое унаследованное имущество подпадает под уплату налога

Уплачивать налог необходимо практически за все ценное наследственное имущество:

Налог на унаследованное имущество

Поскольку налогоплательщиками налога на имущество физических лиц признаются лица, которые являются собственниками имущества, признанного объектом налогообложения, каждое наследуемое недвижимое имущество подлежит обязательному налогообложению, наравне с приобретенным по другим основаниям. Налог на унаследованное имущество исчисляется инспекцией, расположенной по месту нахождения объекта налогообложения.

Налог с дохода от продажи имущества, полученного в наследство

При реализации наследуемого имущества, физическое лицо обязано уплатить налог на доход физического лица, полученного с дохода от продажи имущества. То есть, применяются общие правила налогообложения, в том числе, в части использования налогового вычета, которые напрямую зависят от срока владения имуществом:

Что еще нужно знать об уплате госпошлины за наследство:

государственную пошлину уплачивает каждый наследник (если, например, в наследство брату и сестре досталась квартира, они получат два свидетельства на части наследства и уплатят госпошлину в соответствии со стоимостью имущества)

Налогообложение при получении наследства в России

Налогом на наследство является прямой налог, плательщиком которого выступает наследник умершего гражданина, а объектом налогообложения - недвижимое и движимое имущество, различные права, принадлежавшие покойному. Этот вид налогового платежа применяет большинство развитых стран, причем его ставка увеличивается по мере роста совокупной стоимости наследуемого имущества (т.е. налогообложение осуществляется по так называемой прогрессивной шкале).

Основным доводом сторонников налога на наследство является мнение, что значительные состояния, переходящие к молодым наследникам, снижают мотивацию к трудовой деятельности у всех последующих поколений семьи. По словам знаменитого Уинстона Черчилля, данный налог позволяет предотвратить формирование в обществе класса богатых бездельников .

Нормы российского законодательства относительно наследственного налога

До определенного момента времени такой своеобразный рычаг обеспечения социальной справедливости существовал и в России, назывался он налогом с имущества, переходящего в порядке наследования (к слову, аналогичная система налогообложения действовала и при дарении). Однако, по мнению высшего руководства РФ, применение указанного налога в наследственной сфере не показало достаточной эффективности, поскольку крупные состояния, как правило, переводились в оффшоры, а простые граждане часто не справлялись с налоговым бременем, ложившимся на их плечи в результате получения наследства .

До определенного момента времени такой своеобразный рычаг обеспечения социальной справедливости существовал и в России, назывался он налогом с имущества, переходящего в порядке наследования (к слову, аналогичная система налогообложения действовала и при дарении). Однако, по мнению высшего руководства РФ, применение указанного налога в наследственной сфере не показало достаточной эффективности, поскольку крупные состояния, как правило, переводились в оффшоры, а простые граждане часто не справлялись с налоговым бременем, ложившимся на их плечи в результате получения наследства .

И 1 июля 2005 года в нашей стране был принят Федеральный закон N 78-ФЗ, упразднивший налог на любое имущество, переходящее в порядке наследования по закону или по завещанию к любому лицу, независимо от степени родства последнего с покойным.

Данная норма вступила в силу 1 января 2006 года. Исключение в этом случае составил лишь такой вид доходов, как вознаграждение, выплачиваемое наследникам граждан, являвшихся авторами произведений искусства и науки, а также изобретений, открытий и промышленных образцов (ст. 217, п. 18 Налогового Кодекса РФ).

Данная норма вступила в силу 1 января 2006 года. Исключение в этом случае составил лишь такой вид доходов, как вознаграждение, выплачиваемое наследникам граждан, являвшихся авторами произведений искусства и науки, а также изобретений, открытий и промышленных образцов (ст. 217, п. 18 Налогового Кодекса РФ).

Интересен тот факт, что РФ не одинока в исключении из своей фискальной политики налога на наследство. От применения указанного платежа в свое время отказались и многие другие государства: Австрия, Индия, Австралия, Новая Зеландия, Швеция, Сингапур, Виргинские острова, Гибралтар, Канада. В остальных же странах данным налогом, как правило, не облагается имущество, получаемое по завещаниям различными благотворительными организациями.

Переходные положения, касающиеся наследственных дел 2005-2006 годов

Изначально в Федеральном законе N 78-ФЗ переходные положения, касающиеся ситуаций, когда наследство открывалось в 2005 году, а свидетельство о праве на него выдавалось уже в 2006, отсутствовали. Они были внесены в него только Федеральным законом от 31 декабря 2005 г. N 201-ФЗ, включившим в документ новую статью 3.1, которая гласит, что:

Изначально в Федеральном законе N 78-ФЗ переходные положения, касающиеся ситуаций, когда наследство открывалось в 2005 году, а свидетельство о праве на него выдавалось уже в 2006, отсутствовали. Они были внесены в него только Федеральным законом от 31 декабря 2005 г. N 201-ФЗ, включившим в документ новую статью 3.1, которая гласит, что:

Соответственно, в случае, если наследственное дело было открыто в 2006 году, налог с наследуемого имущества уже не взимался. Статья 3.1 урегулировала и правоотношения, касающиеся уплаты налога физическими лицами, проживающими вне пределов РФ. Согласно утратившему силу закону о налоге на наследство, такие лица были обязаны уплатить его до получения документа, подтверждающего их право собственности на наследуемое имущество. Без предъявления квитанции об осуществлении платежа такой документ им выдавать запрещалось.

На основании вышеуказанной статьи Минфин РФ в своем письме от 11.07.2006 N 03-06-03-03/29 закрепило следующее правило: в случае уплаты физическими лицами, проживающими за пределами страны, налога с наследуемого имущества до 1 января 2006 г. и выдачи им свидетельства о праве на наследство после этой даты налог следует считать излишне уплаченным и возвратить налогоплательщикам.

Госпошлину никто не отменял

Не стоит забывать, что отмена налога при наследовании имущества умершего гражданина никоим образом не повлияла на обязанность его наследников оплатить госпошлину за оформление и выдачу свидетельств об их праве на наследство (ст. 333.24 НК) . Размер этого платежа в России зависит от степени родства с покойным и составляет для наследников:

Не стоит забывать, что отмена налога при наследовании имущества умершего гражданина никоим образом не повлияла на обязанность его наследников оплатить госпошлину за оформление и выдачу свидетельств об их праве на наследство (ст. 333.24 НК) . Размер этого платежа в России зависит от степени родства с покойным и составляет для наследников:

Однако Налоговый Кодекс РФ (ст. 333.35) предусматривает определенные льготы при уплате этой госпошлины. Во-первых, от нее освобождаются такие категории граждан, как Герои Советского Союза и России, ветераны, участники, инвалиды ВОв, полные кавалеры ордена Славы и прочие. Во-вторых, если к гражданину в порядке наследования переходит квартира или иная жилая недвижимость, пошлину разрешается не платить гражданам, проживавшим совместно с наследодателем на момент его кончины и продолжающим проживать в том же помещении после нее. У большинства граждан, оказавшихся в статусе наследника впервые, возникает вопрос, как рассчитывается размер указанной госпошлины. Для ее расчета нужно сначала произвести оценку имущества, которое человек унаследовал. Этим занимаются специализированные организации. Например, справку о рыночной стоимости объекта недвижимости (квартиры, дома и т.д.) можно заказать в БТИ. Транспортные средства (автомобили, яхты, вертолеты и прочие) оцениваются независимыми профессиональными оценщиками (компаниями).

У большинства граждан, оказавшихся в статусе наследника впервые, возникает вопрос, как рассчитывается размер указанной госпошлины. Для ее расчета нужно сначала произвести оценку имущества, которое человек унаследовал. Этим занимаются специализированные организации. Например, справку о рыночной стоимости объекта недвижимости (квартиры, дома и т.д.) можно заказать в БТИ. Транспортные средства (автомобили, яхты, вертолеты и прочие) оцениваются независимыми профессиональными оценщиками (компаниями).

Как обстояли дела до 2006 года

Практически с момента признания частной собственности и вплоть до 2006 года в России действовал Закон о налоге с имущества, переходящего в собственность физических лиц в порядке наследования или дарения, принятый 12 декабря 1991 года и получивший №2020-1. Его особенностью было то, что налогообложению подлежало не любое наследуемое имущество, а только превышающее по стоимости определенный законом размер.

Этот закон признавал объектами налогообложения жилые дома, дачи, квартиры, садовые домики в садовых товариществах, мотоциклы, автомобили, моторные лодки, яхты, катеры, иные транспортные средства, предметы искусства и антиквариата, ювелирные, бытовые изделия из драгоценных металлов и камней, лом таких изделий, паенакопления в ЖСК, ГСК и ДСК, денежные средства, находящиеся во вкладах в банках и прочих кредитных учреждениях, суммы на именных приватизационных счетах физлиц, стоимость земельных и имущественных долей (паев), ценные бумаги и валютные ценности в их стоимостном выражении.

Ставки налога с наследуемого имущества

Если стоимость наследуемого имущества находилась в пределах от 850- до 1700-кратного установленного законом на тот момент размера минимальной месячной оплаты труда:

При наследовании имущества общей стоимостью от 1701- до 2550-кратного установленного законом МРОТ:

И, наконец, если стоимость наследуемого имущества превышала 2550-кратный установленный законом МРОТ:

Льготы по наследственному налогу

Закон от 12 декабря 1991 года предусматривал определенные льготы, освобождая от налогообложения:

В каком порядке исчислялся и уплачивался налоговый платеж

Налог взимался при условии выдачи нотариусами или приравненными к ним по полномочиям должностными лицами свидетельств о праве на наследство в случаях, если общая стоимость наследуемого гражданином имущества на момент открытия наследства превышала 850-кратный размер минимальной месячной зарплаты, установленный законом. Нотариусов и указанных должностных лиц обязывали в 15-дневный срок с момента выдачи свидетельства направлять в территориальный налоговый орган справку о стоимости наследуемого имущества, необходимую для исчисления соответствующего налога.

Налог взимался при условии выдачи нотариусами или приравненными к ним по полномочиям должностными лицами свидетельств о праве на наследство в случаях, если общая стоимость наследуемого гражданином имущества на момент открытия наследства превышала 850-кратный размер минимальной месячной зарплаты, установленный законом. Нотариусов и указанных должностных лиц обязывали в 15-дневный срок с момента выдачи свидетельства направлять в территориальный налоговый орган справку о стоимости наследуемого имущества, необходимую для исчисления соответствующего налога.

Оценка жилых помещений, дач и садовых домиков, переходящих в собственность физлица в порядке наследования, производилась органами коммунального хозяйства или страховыми компаниями. Оценку транспортных средств осуществляли страховые и иные организации, наделенные правом осуществлять такие действия. Оценка прочего имущества закреплялась за экспертами.

Исчисление налога производилось налоговыми органами на основании представленных документов. При этом сумма налога на наследуемое имущество в случаях наличия в составе данного имущества жилых помещений, дач и садовых домиков в СТ подлежала уменьшению на сумму налогов на имущество физлиц, которую эти лица должны были заплатить за указанные объекты до конца года, в котором было открыто наследственное дело. Уплата налога производилась наследником на основании платежного извещения, направляемого ему налоговым органом.

Физ.лица, проживавшие в России, должны были уплатить налог в течение 3 месяцев со дня получения платежного извещения. В экстренных случаях налоговые органы по письменному заявлению плательщиков могли предоставить последним отсрочку или рассрочку уплаты налога, но максимум на 2 года и с обязанностью уплатить проценты в размере 1/2 ставки на срочные вклады, действующей в указанный период в Сбербанке. Ситуация с уплатой налога физлицами, проживавшими за пределами РФ, была рассмотрена выше (в разделе о переходных положениях). Закон также устанавливал, что наследственное имущество собственник имел право продать, подарить или обменять только после уплаты налога, что должно было подтверждаться справкой, выданной налоговым органом.

Все ещё остались вопросы?

Позвоните по номеру и наш юрист БЕСПЛАТНО ответит на все Ваши вопросы

Налог на наследство

Добрый день, дорогие читатели! Сегодня напишу о получении наследства . Каким образом наше государство регламентирует налогообложение подобной операции? Чтобы узнать это, обратимся к Налоговому Кодексу.

Налог при получении наследства

Налоговый Кодекс РФ содержит следующую норму (ст.217):

Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц: 18) доходы в денежной и натуральной формах, получаемые от физических лиц в порядке наследования.

То есть, налог при получении наследства платить не нужно . Данная норма действует с 2006 года. Если Вы вступили в наследство ранее – то придется заплатить налог.

Итак, мы определили, что налог на наследство платить не нужно, но есть исключения:

вознаграждения, выплачиваемого наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также открытий, изобретений и промышленных образцов.

Несмотря на то, что наследник не платит 13% подоходный налог, от других затрат его никто не освобождал. За получение свидетельства о праве собственности придется заплатить пошлину в размере 0,3% от стоимости наследуемого имущества, но не более 100тыс. рублей (наследники первой очереди и второй очереди) наследники других степеней родства платят 0,6%, но не более одного миллиона рублей.

Налог при продаже имущества, полученного по наследству

Если имущество, полученное в порядке наследования, было в собственности более трех лет (с 2016 года 5 лет, если наследодатель не близкий родственник), то платить налог не нужно.

Если имущество в собственности менее трех лет, то придется заплатить налог 13% с суммы, превышающей 1 млн рублей.

Помните, что при наследовании срок владения считается с даты смерти наследодателя, а не с даты получения свидетельства о праве собственности.

Если Вам понравилась статья, расскажите о ней своим друзьям:

Похожие статьи:

- Налог при продаже доли ребенка Бывают ситуации, когда продается жилье, в котором есть доля ребенка.

- Налог на выигрыш Добрый день, дорогие читатели! Сегодняшняя статья для удачливых людей –.

- Налог при продаже имущества, купленного по долям Добрый день! Сегодня рассмотрим нюансы уплаты налога при продаже недвижимости.

- Подоходный налог по договору мены Добрый день, дорогие читатели! Случается, что приобретение жилья происходит не.

More Articles

Условия пользования сайтом

На сайте «Простые налоги» пользователь имеет возможность ознакомиться со статьями, написанными опытным экспертом, задать вопрос по тематике сайта и получить на него ответ эксперта. Ответ эксперта представляет собой его частное мнение по заданному вопросу, основанное на анализе и толковании норм действующего законодательства РФ и правоприменительных актов, носит информационный характер, не является обязательным для пользователя. Эксперт и администрация сайта ни при каких обстоятельствах не несут ответственности ни за какие убытки, включая реальный ущерб и упущенную выгоду, штрафные санкции и/или претензии третьих лиц, связанные с использованием ответов по заданным вопросам.

Copyright 2017 Простые налоги.All rights reserved.

Налог на наследство

Управление Федеральной налоговой службы по Рязанской области по вопросу исчисления земельного налога и налога на имущество физических лиц в отношении земельного участка, строения, помещения и сооружения, перешедших по наследству сообщает следующее.

Управление Федеральной налоговой службы по Рязанской области по вопросу исчисления земельного налога и налога на имущество физических лиц в отношении земельного участка, строения, помещения и сооружения, перешедших по наследству сообщает следующее.

На основании подпункта 3 пункта 3 статьи 44 Налогового кодекса Российской Федерации (далее - Кодекс) обязанность по уплате налога прекращается со смертью налогоплательщика или с признанием его умершим в порядке, установленном гражданским законодательством Российской Федерации.

Статьей 396 Кодекса установлено, что в отношении земельного участка (его доли), перешедшего (перешедшей) по наследству к физическому лицу, земельный налог исчисляется начиная с месяца открытия наследства.

За строение, помещение и сооружение налог на имущество физических лиц взимается с наследников с момента открытия наследства (статья 5 Закона Российской Федерации от 09.12.1991 №2003-1 О налогах на имущество физических лиц (далее - Закон №2003-1)).

Статьями 1113, 1114, 1152 Гражданского кодекса Российской Федерации предусмотрено, что наследство открывается со смертью гражданина. Днем открытия наследства является день смерти гражданина.

Принятое наследство признается принадлежащим наследнику со дня открытия наследства независимо от времени его фактического принятия, а также независимо от момента государственной регистрации права наследника на наследственное имущество, когда такое право подлежит государственной регистрации.

Согласно статье 388 Кодекса налогоплательщиками земельного налога признаются организации и физические лица, обладающие земельными участками, признаваемыми объектом налогообложения в соответствии со статьей 389 Кодекса, на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Налогоплательщиками налогов на имущество физических лиц признаются физические лица - собственники имущества, признаваемого объектом налогообложения (статья 1 Закона №2003-1).

Физические лица уплачивают налог на основании налогового уведомления. Направление налогового уведомления допускается не более чем за три налоговых периода, предшествующих календарному году его направления.

Пунктом 6 статьи 85 Кодекса установлено, что органы, уполномоченные совершать нотариальные действия, и нотариусы, занимающиеся частной практикой, обязаны сообщать о выдаче свидетельств о праве на наследство в налоговые органы соответственно по месту своего нахождения, месту жительства не позднее пяти дней со дня соответствующего нотариального удостоверения. В составе сведений, представляемых в налоговые органы по форме, утвержденной приказом ФНС России от 17.09.2007 №ММ-3-09/536 @, указываются сведения о наследниках и о наследуемых объектах недвижимого имущества.

Учитывая, что принятое наследство признается принадлежащим наследнику со дня открытия наследства независимо от времени его фактического принятия, а также независимо от момента государственной регистрации права наследника на наследственное имущество, при поступлении от органа, уполномоченного совершать нотариальные действия, сведений о выдаче наследнику свидетельства о праве на наследство налоговый орган (при наличии сведений, достаточных для исчисления имущественных налогов) направляет лицу, вступившему в наследство, налоговое уведомление об уплате земельного налога и налога на имущество физических лиц. При этом наследник должен уплатить указанные налоги с месяца открытия наследства.

Читайте также:

Источники:

, , ,

Следующие статьи

21 апреля 2022 года